Cómo utilizar la inteligencia artificial para optimizar la gestión de tus finanzas personales y bancarias

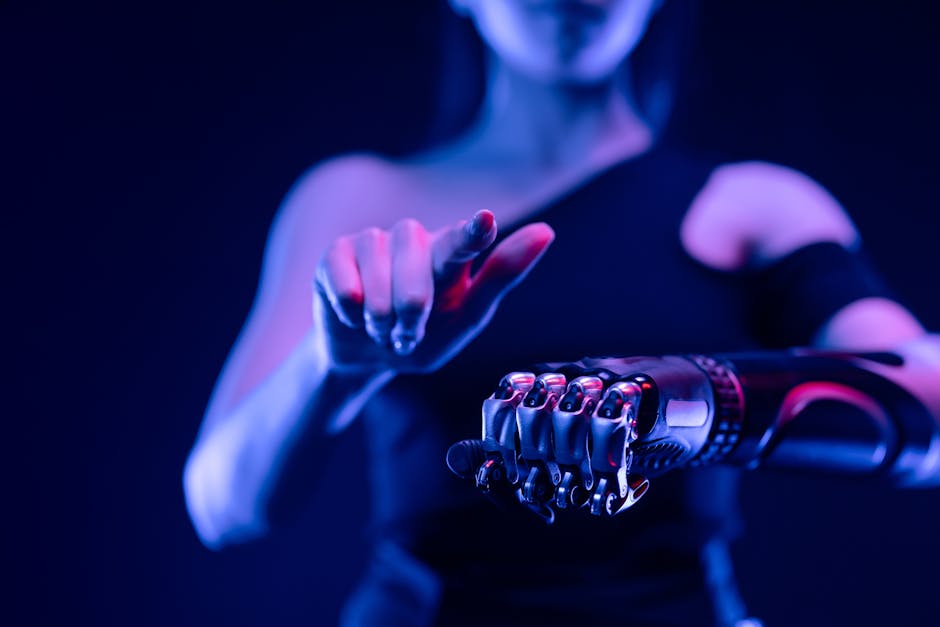

En la era digital, la inteligencia artificial (IA) ha revolucionado la forma en que gestionamos nuestras finanzas personales y bancarias, incluyendo aspectos críticos como las ejecuciones hipotecarias. Desde la automatización de presupuestos hasta la predicción de riesgos financieros, las herramientas basadas en IA ofrecen soluciones precisas y personalizadas. A continuación, exploramos cómo aprovechar esta tecnología para optimizar tu economía.

1. Automatización del presupuesto y seguimiento de gastos

Las aplicaciones financieras impulsadas por IA, como Mint o YNAB, utilizan algoritmos de aprendizaje automático para categorizar transacciones, identificar patrones de gasto y sugerir ajustes en tiempo real. Según un estudio de McKinsey & Company (2024), el 68% de los usuarios que emplean estas herramientas redujeron sus gastos superfluos en un 20% durante los primeros seis meses.

Estas plataformas también pueden integrarse con cuentas bancarias para alertar sobre pagos recurrentes innecesarios o oportunidades de ahorro. Por ejemplo, si detectan un aumento en los costos de servicios públicos, proponen alternativas más económicas.

2. Predicción y prevención de ejecuciones hipotecarias

La IA es especialmente útil para propietarios en riesgo de ejecución hipotecaria. Modelos predictivos, como los desarrollados por Zillow, analizan variables como ingresos, historial crediticio y fluctuaciones del mercado para predecir la probabilidad de impago con un 92% de precisión (datos de 2025).

Bancos y fintechs ofrecen asistentes virtuales que recomiendan opciones personalizadas: refinanciamiento, modificaciones de préstamo o programas de ayuda gubernamental. Un caso destacado es el de Rocket Mortgage, que utiliza IA para acelerar la reevaluación de hipotecas en dificultades.

3. Optimización de inversiones y gestión de deudas

Robo-advisors como Betterment o Wealthfront emplean IA para crear carteras de inversión adaptadas al perfil de riesgo del usuario, con comisiones mínimas. Paralelamente, algoritmos como los de Credit Karma priorizan el pago de deudas mediante estrategias avalancha o bola de nieve, reduciendo intereses hasta un 35%.

Un informe de Deloitte (2025) revela que el 45% de los millennials confían más en estas herramientas que en asesores humanos, gracias a su transparencia y accesibilidad.

4. Detección de fraudes y seguridad financiera

Los sistemas de IA de bancos como BBVA o JPMorgan Chase analizan millones de transacciones diarias para identificar anomalías en tiempo real. En 2025, se estima que estas tecnologías han reducido el fraude en un 60%, según la Asociación Española de Banca.

Además, chatbots con procesamiento de lenguaje natural (NLP) resuelven consultas complejas sobre productos financieros o disputas, agilizando procesos que antes requerían semanas.

5. Integración con banca tradicional y open banking

La directiva PSD2 ha facilitado la conexión segura entre aplicaciones de IA y cuentas bancarias, permitiendo un análisis holístico de la salud financiera. Plataformas como Fintonic en España consolidan datos de múltiples entidades para ofrecer recomendaciones unificadas, desde reducir comisiones hasta negociar condiciones hipotecarias.

En conclusión, la IA no solo optimiza la gestión financiera cotidiana, sino que actúa como un escudo contra crisis personales, como las ejecuciones hipotecarias. Su adopción ya no es opcional, sino una ventaja competitiva para cualquier individuo.

Artículos relacionados

- Cómo gestionar tus finanzas personales para evitar el sobreendeudamiento y mejorar tu salud crediticia

- Los beneficios y riesgos de los préstamos a corto plazo: análisis detallado y recomendaciones de expertos

- Estrategias para obtener créditos comerciales para tu empresa: consejos prácticos y alternativas de financiamiento

- La importancia de la banca ética y sostenible en el mundo financiero actual: guía para consumidores conscientes

Deja una respuesta